합성옵션 스프레드 전략

로빈후드에서는 일반적으로 4가지의 방법으로 네이키드 포지션을 (Naked Position) 구축할 수 있다.

(말은 네이키드 포지션 뭔가 있어 보이지만 실제로는 그냥 올라갈꺼 같으면 콜옵션 매수, 풋옵션 매도 내려갈꺼 같으면 풋옵션 매수, 콜옵션 매도하는 가장 기본적인 투자 방법이다.)

|

상승한다 |

하락한다 |

|

콜옵션 Buy |

콜옵션 Sell |

|

풋옵션 Sell |

풋옵션 Buy |

네이키드 포지션이 옵션 초보자 or 야수의 심장을 가진 전문가들이 주로 애용하는 옵션 투자 방법이다. 하이리스크 하이리턴. 하지만 야수의 심장을 가지지 못한 사람들을 위해서 네이키드 포지션보다 안전하고 적은 금액으로 투자가 가능한 스프레드 전략을 설명하고자 한다.

Medium Risk with Medium Return on Investment

우선 옵션 네이키드 포지션이 하이리스크 하이리턴이라고 본다면 스프레드 투자는 중간 정도의 리스크 중간 보상 정도라고 보면 된다. 무엇보다 스프레드 투자의 가장 큰 장점은 네이키드 포지션보다 적은 담보금액으로 (로빈후드 유저라면 현금 or 계좌에 다른 주식) 투자가 가능하다.

또한, 옵션으로 나가는 시간 감소 비용이(Theta) 네이키드 포지션에 비해서 줄어든다. 그 이유는 외가격 옵션을 매도함과 동시에 내가격 옵션을 동시에 매수해서 옵션 시간 감소 비용을 어느 정도 상쇄시키기 때문이다.

*여기서 잠깐: 내가격 옵션(In the money)과 외가격 옵션(Out of money)이란?

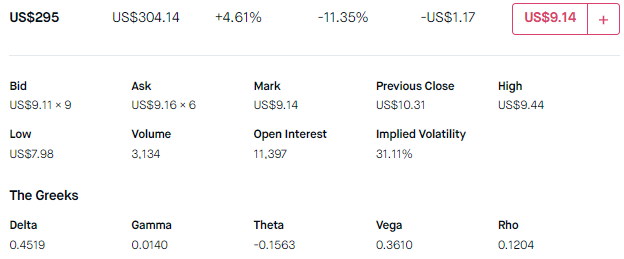

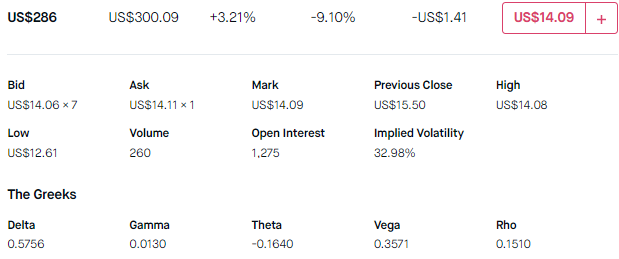

아래 로빈후드 옵션 거래 창을 예로 들어보자. 우선 현재가가 $290.28인데 거기서 가장 가까운 옵션 2종류 $291과 $290은 등가 옵션이다. 상황에 따라 다르지만 아래 예를 기준으로 결제 확률이 높은 $286 정도면 내가 콜옵션이라고 명칭 한다. $295는 현재 기준으로 결제가 되지 않는 외가격 콜옵션이다.

|

내가격 |

등가격 |

외가격 |

|

In the Money |

At the money |

Out of Money |

스프레드 가격 변동 그래프 이해하기

자 이제 실전으로 들어가기 전에 어떤 구조로 옵션 스프레드 투자가 수익 or 손실을 가져다줄지 대략적으로 이해해보자. 스프레드 중에서 가장 기본적인 불콜 스프레드 내가격 콜옵션을 매수 외가격 콜옵션을 매도하면 어떤 현상이 일어나는지 알아보자.

예제) 현재 위의 옵션 표에서 $286을 매수하고 $292를 매도해보자.

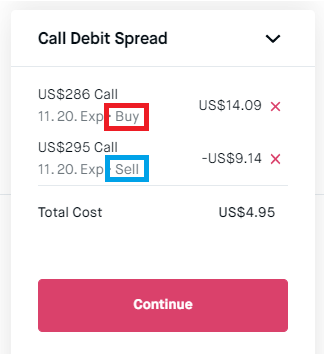

그러면 아래와 같이 $286 콜매수로 $1,409를 지불하고 $295 콜매도하여 $914를 지급받아 옵션 체결에 필요한 금액이 $495이다.

1. 행복 회로를 돌려서 QQQ가격이 $300이 됐다고 가정하자. (그래프 가장 오른쪽)

이 경우에 두 개의 콜옵션이 실행되면서 $286 콜옵션은 매수 포지션이므로 $1400 ($14x100) 이익이다. $295 콜옵션은 매도 포지션이므로 -$500 ($5x100) 손실이다.

만기일에 QQQ 가격이$300이면 총 이득 $1400-500 = $900 이득이다. 하지만 여기서 처음에 투자한 금액 $495를 빼주면 이 거래로 통한 실제 이득은 $395이다.

만약에 이 구간에서 QQQ가격이 계속 상승한다면???

결론부터 말하자면 이득은 Bull Call Spread 그래프의 오른쪽의 평평한 부분처럼 $900으로 일정하다.

예를 들어서 $310이 되었다고 하여도 $286 콜옵션에서 $2400 ($24x100) 이익이 나고 $295 콜옵션에서는 -$1500 (-$15x100)이 라서 $2400-1500 = $900로 일정하다. 여기서도 처음에 투자한 금액 $495를 빼면 같은 실제 이득 $395.

2. 만약에 한쪽 옵션이 결제가 되고 한쪽 옵션이 결제가 되지 않는다면? (그래프 중간 부분)

가격이 애매하게 상승해서 만기일에 $290로 QQQ가격이 끝났다고 가정해보자. 그러면 $286 콜은 매수 포지션 결제가 되면서 $400 ($4x100) 이득이 발생하게 되고 $295 매도 포지션은 결제가 되지 않는다. 그러면 처음에 투자한 $495를 빼면 $400-$495 = -$95 손실이 발생하게 된다.

예를 하나 더 들어서 만기일에 아쉽게 $294로 QQQ가격이 끝낫다고 가정해 보자. 그러면 286 콜은 매수 포지션 결제가 되면서 $800 ($8x100) 이득이 발생하게 되고 마찬가지로 $295 매도 포지션은 결제가 되지 않는다. 전과 같이 처음에 투자한 $495를 빼면 $800-$495 = $305 실제 이득이 발생하게 된다.

즉 QQQ의 가격이 외가격 옵션 매도를 한 가격($295)에 최대한 가깝게 이동하고 옵션이 실행되지 않을수록 이득이 커지게 된다.

3. 만약에 생각과 완전히 다른 방향, 끝없이 하락한다면? (그래프 왼쪽)

생각과 다르게 QQQ의 가격이 계속 떨어진다고 생각해보자.

만기일에 QQQ가격이 $280으로 마감이 되었다. 그러면 $286 콜옵션 매수 포지션은 실행되지 않는다. 그리고 $295 콜옵션 매도 포지션도 실행이 되지 않으므로 아무것도 남는 게 없다. 여기서 처음에 투자한 금액 $495가 최대 손실금액이다.

QQQ의 가격이 갑자기 경제위기가 와서 엄청나게 떨어져도 $495이 최대 손실이다.

우선 개념을 잡기 위해서 간단하게 로빈후드를 통해서 예를 하나 들어보았다.

간단하게 결론을 내리자면 스프레드 투자의 장점은 상대적으로 비슷한 금액의 투자에 비해서 증거금이 적으며 최대 손실을 정할 수 있는 점이다. 단점은 최대 이익이 정해져 있다는 점이다.

스프레드 투자는 총 4종류

| Bull Call Spread | Bull Put Spread |

| Bear Call Spread | Bear Put Spread |

스프레드는 위에서 예를 든 불콜 스프레드와 비슷지만 그래프만 좌우 대칭인 배어콜 스프레도도 있다.

'경제 및 투자 > 옵션 트레이딩' 카테고리의 다른 글

| [2021년 2월7일] 로빈후드, 옵션 양매도 포지션 (Iron Condor) (0) | 2021.02.08 |

|---|---|

| 커버드 콜(Covered Call)을 이용하여 추가 수익 실현해보자. (0) | 2020.07.08 |

| 옵션 만기 시 결제 금액 (Feat. 콜옵션, 풋옵션 가격 보는 방법) (2) | 2020.03.15 |

| 주식의 100배. 레버리지 끝판왕 옵션 Option, 하락 시 엄청난 수익을 안겨다 주는 풋옵션. 델타, 감마, 세타, 베가, 로우. (0) | 2020.03.12 |

| 주식 하나 없이 상승할 때 이득보는 방법? 풋콜 패러티 (Put-Call Parity) (1) | 2020.03.07 |

댓글